2024年,是作为调节电源功能定位的光热电站开始进入运行期的第一年。

在火热的风光热一体化项目开发浪潮下,今明两年,中国光热发电建成装机将大幅增长,有望迎来史上最大新增装机量。

如果你想去看看这些光热电站,或者想要投建新的光热项目,这些项目的地域分布是第一个需要回答的问题。

首批示范项目区域分布

2016年9月14日,国家能源局正式发布《关于建设太阳能热发电示范项目的通知》,共20个项目入选首批光热发电示范项目名单,总装机约1.35GW,包括9个塔式电站,7个槽式电站和4个菲涅尔电站。

2017年,国家能源局公布了首批多能互补集成优化示范工程名单,共计23个项目——包括终端一体化集成供能系统17个、风光水火储多能互补系统6个。其中,涉及2个装机5万千瓦的光热发电项目。

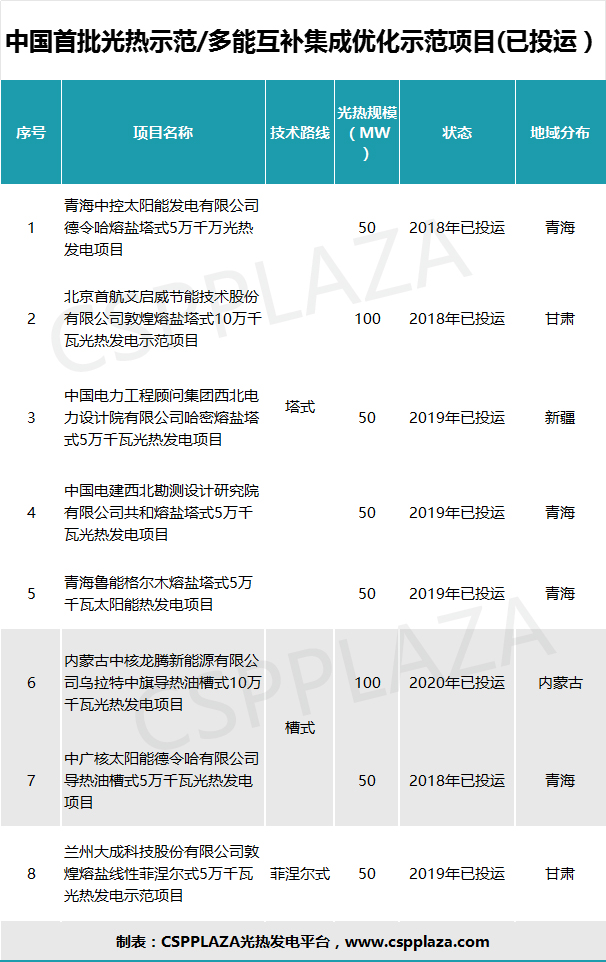

截至目前,上述中国首批光热示范/多能互补集成优化示范项目中,仅有8个光热发电项目完全投运,包含塔式5个,槽式2个,线性菲涅尔式1个。详见下表:

从地域分布上来看,上述项目分布在青海(4个)、甘肃(2个)、新疆(1个),内蒙古(1个)四地。其中,以青海为首,装机容量达200MW,其后依次是甘肃150MW,内蒙古100MW,新疆50MW。

在建光热一体化项目区域分布

2021年,在风光热互补开发的大趋势下,历经首批示范后陷入沉寂的中国光热发电行业迎来新一波发展热潮,多个包含光热的风光一体化项目正式获批并陆续启动建设。

2023年4月,国家能源局印发《关于推动光热发电规模化发展有关事项的通知》,光热发电行业的热度进一步飙升。

据CSPPLAZA光热发电平台不完全统计,目前国内在建/推进中的光热发电相关项目总计34个,按照当前的建设进度和计划,这些项目将从今年开始陆续并网投运。

按技术路线划分,上述项目中已明确塔式项目20个,槽式项目5个,菲涅尔式项目4个。

按地域划分,这些项目集中分布在西部四省和东北一省,具体为甘肃6个,青海7个,吉林2个,新疆13个,西藏6个。

值得一提的新疆和西藏市场

整体来看,新疆、青海、甘肃、西藏已成为我国光热发电项目开发的四大热点区域。

从电价上来看,青海光热上网电价执行当地燃煤发电基准价0.3247元/kWh,甘肃省在建光热项目的上网电价为当地燃煤发电基准价0.3078元/kWh,西藏执行上网电价0.341元/千瓦时,新疆的最低,执行上网电价0.262元/千瓦时。(以上暂未考虑甘肃等地的发电侧分时上网电价等政策变化)

甘肃、青海是业内普遍认可的适合光热项目开发的典型区域,在风光热一体化项目开发的新时代,新疆和西藏为何成了光热发电项目开发的新热土?

图:新疆哈密50兆瓦熔盐塔式光热发电项目

2022年3月4日,新疆发改委对外发布《服务推进自治区大型风电光伏基地建设操作指引(1.0版)》。提出配置新能源规模=4小时以上时长储能规模×4,如:建设10万千瓦/40万千瓦时(4小时时长)储能规模,可配置新能源规模=10×4=40万千瓦;若建设10万千瓦光热发电项目,则可配置90万千瓦光伏项目。

2023年5月,新疆发改委等部门又联合发布《关于加快推进新能源及关联产业协同发展》的通知,其中提及,以风电、光伏与储热型光热发电一体化建设方式满足园区新增用电的,光伏与光热配置比例为9∶1;风电与光热配置比例按9x(上一年度区域光伏平均利用小时数/风电平均利用小时数):1计算,原则上不超过6:1。

显然,配置光热可以拿到更多的新能源指标。在风光热一体化项目时代,政策的倾斜,是新疆光热市场化发展走上快车道的主要原因。

当然,由于新疆的燃煤基准电价过低,也导致了新疆大多数的光热配建项目的光场相对更大比例地遭到了削减,以控制项目的整体投资。而这可能导致光热电站最终运行时的调节功能不达预期。

西藏高寒高海拔,项目建设条件异常艰苦,曾一度被认为不适合建设大型光热电站。在风光热一体化项目开发时代,西藏的光热市场也十分活跃,原因为何?

电价方面,2023年11月18日,西藏自治区人民政府办公厅印发《关于进一步优化调整全区上网电价和销售电价引导降低社会用电成本的通知》,明确平价上网的风力发电、地热发电、太阳能热发电以及光伏配套储能等其他新能源发电项目,执行上网电价0.341元/千瓦时。这一价格显然相对其它地区具有一定的优势。

在政府引导的规划布局上,2024年5月,西藏发布了《西藏自治区2024年今冬明春电力保供方案》,自治区今冬明春全区最大负荷约290万千瓦,目前电网综合供受电能力约260~265万千瓦(电源可调约162~167万千瓦+青藏、川藏目前受电能力约115万千瓦-系统备用17万千瓦),最大电力缺口约25~30万千瓦。

针对电力供需的实际情况,西藏将新建新能源3GW。2024年建成保供光伏1.4GW+构网型储能项目280MW/1120MWh;2024年建成构网型独立储能160MW/700MWh;此外,着眼2025、2026年电力保供工作,2025年将建成风电1.2GW+构网型储能240MW/960MWh,力争建成光热发电项目400MW。

上述《方案》发布后,阿里地区、日喀则、拉萨、那曲、山南等市已分别启动优选,光伏、风电、光热总规模约3.02GW,其中光伏1.4GW、风电1.22GW、光热400MW。目前,这400MW光热项目均已名“花”有主。具体入下表所示:

显然,西藏光热市场启动的主要原因应归因于解决西藏本地电力供需矛盾的现实需求,西藏高比例新能源与弱电网运行对稳定调节型电源配置的迫切需求,光热发电的优良特性值得西藏去积极尝试。同时,西藏相对高一些的电价政策、盐湖提锂等特殊的能源需求,也为光热一体化项目在西藏的开展提供了一些有益支撑。

- 东方锅炉参建的青海共和100万千瓦光伏光热项目首套定日镜顺利组装下线

- 大唐再获光热项目指标!新疆兵团四批新能源市场化指标清单公示

- 青豫直流二期10万千瓦光热项目大压差熔盐调节阀采购

- 精河新能源《塔式太阳能光热发电站主控制系统技术条件》国家标准编制技术服务采购

- 国电投鄯善七克台100MW光热发电项目电伴热供货安装招标

- 中船新能梁钊晨:光热发电项目安全高效运维策略探讨

- 油田光热利用技术路线及解决方案研讨

- 西藏开投那曲市首个光伏、光热一体化项目开工

- 三峡恒基能脉瓜州70万千瓦“光热储能+”项目光热电站 成功完成吸热器第一个管屏吊装

- 海泰新能100MW光热项目熔盐超声波流量计、智能压力变送器中标候选人公示

- 哈电阀门预中标唐山海泰新能100MW光热项目熔盐调节阀

- 格尔木市全力推进并网光热等能源项目建设,初步形成光热等多点发展格局

- 承揽集团首个光热项目!这家公司正式进军光热发电领域