发布者:CSPPLAZA | 来源:CSPPLAZA光热发电网 | 0评论 | 8382查看 | 2017-07-17 17:25:00

CSPPLAZA光热发电网报道:21世纪可再生能源政策网络(REN21,一个由政府机构、国际组织、行业协会等组成的全球性组织)日前发布《2017年全球可再生能源现状报告》,对全球可再生能源产业2016年的发展作了全面阐述和分析,本文从中摘录了涉及光热发电方面的内容。

2016年全球光热市场态势

2016年,新增装机容量最大的为南非,使其成为继2015年新增装机最大的摩洛哥之后,第二个年度新增装机容量最大的发展中国家。新增装机量紧随其后的是中国,其中包括首航节能敦煌10MW熔盐塔式电站。

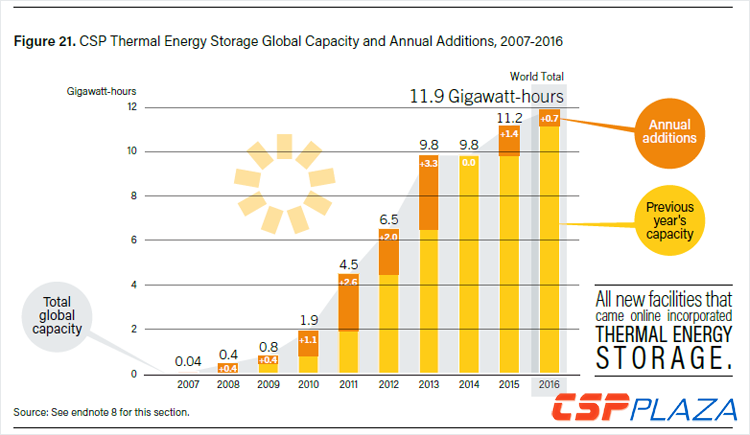

除西班牙、美国等老牌光热市场之外,今年年底之前建设的光热发电项目几乎覆盖所有光热新兴市场,连续两年来新增的光热发电项目绝大部分都带有储能系统,在建的大多数光热电站也都配有储能系统,这表明储能系统被认为是光热电站调峰能力的关键,储能系统已成为光热电站的标准配置。2016年同时也是全球第一个商业化带储能光热电站部署建设的第10个年头。

槽式技术和塔式技术依旧是光热发电市场的主流,菲涅尔式和碟式光热项目的进展相比之下并不乐观。

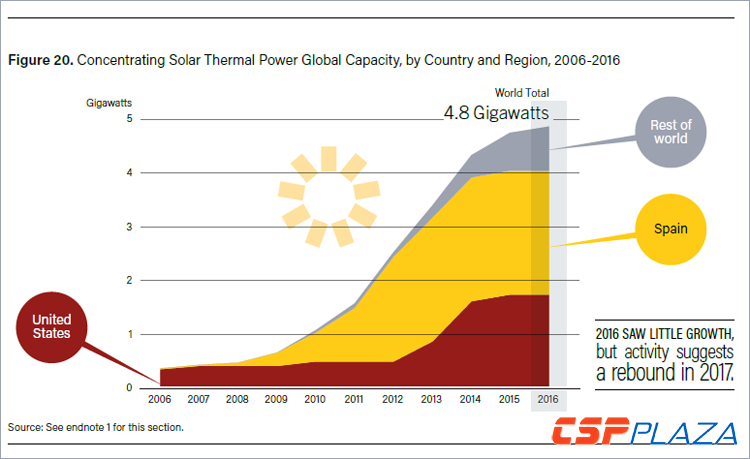

西班牙依然是现有光热项目装机量最多的国家,2016年底装机量达2.3GW。美国以1.7GW的劣势位居第二。上述两国装机总量占全球现有光热项目装机量的80%之多。自2013年始,西班牙再无新的光热项目投入商业化运营,同时至2016年底,两国均无新项目在建。

南非第一座商业化塔式电站——50MW的Khi Solar One项目(带2.5小时储能,储电容量相当于约100MWhe)在2016年初正式运营。随后,50MW的Bokpoort槽式光热项目(带9.3小时储能,储电容量相当于465MWhe)也投入运营。上述两个电站在2016年底为南非光热总装机增至200MW。截至2016年底,南非在建的光热发电项目总计为3个,分别是由Abengoa开发的Xina Solar One项目、由Engie开发的Kathu项目和由Emvelo开发的Ilanga1电站,总装机规模300MW。上述项目都是REIPPPP计划第三轮中标项目,三个项目预计将在2017~2018年间投运并网。其中进展较为领先的当属Xina Solar One电站,该电站预计将于2017年第二季度实现并网。同属于第三阶段B轮中标项目的RedStone电站则因PPA协议签订延期未能按计划开建。

中国在2016年新增光热项目装机约为10MW。中国制定了野心勃勃的计划,目标是在2018年底完成装机共1.35GW的光热发电项目,伴随首航节能敦煌10MW项目的建设运营,这一计划在2016年初见成效。至2016年底,包含槽式、塔式、菲涅尔式在内的光热发电示范项目正处于不同的开发阶段中。

目前,全球在建的光热发电项目预计将于未来三年内投入运营。一些DNI较高的发展中国家在推动本国光热发电的进程,他们针对光热发电给出了具体的政策,并认为光热发电技术展现出来的优势与其经济发展目标具有一致性。从这个角度来看,在石油和天然气储备有限,电网规模有限,储能需求量大,工业化程度要求高及就业压力大的情况下,光热发电应得到更多政策层面的支持。

截至2016年底,印度是除中国之外唯一一个有光热电站落成的亚洲国家。印度Megha工程基建公司(MEIL)开发的一个50MW的槽式光热电站于2014年11月13日投运,Godawari绿色能源公司的50MW槽式电站则在2013年6月5日投运,信实电力125MW菲涅尔光热电站于2014年11月投运。另外包括装机25MW的GujaratSolarOne槽式光热电站(储热时长为9小时,储电容量相当于225MWhe)等其他一些小型光热电站。

2016年,摩洛哥并没有新的光热项目投运,但其仍在大力推动光热发电的发展。装机200MW的NoorII槽式光热电站(配置7小时储热;储电容量相当于1400MWhe)和装机150MW的NoorIII塔式电站(配置7小时储热,储电容量相当于1200MWhe)预计将于2017年投入商业运营。

在中东和北非(MENA)的其它地区,以色列装机121MW的AshalimPlotB塔式电站正在建设,拟于2017年投入商业化运营。同时,装机110MW的Ashalim Plot A槽式光热电站已于2016年展开建设,预计于2018年投运。

目前,沙特阿拉伯正在建设两座ISCC电站,分别为光热装机42MW的Duba1电站和装机50MW的Waadal Shamal电站,这两座电站预计分别于2017年和2019年投入运行。位于科威特装机50MW的Shagaya槽式光热电站(储热时长为10小时,储电容量相当于500MWhe)预计于2017年投入运营。在阿联酋,迪拜水电局(DEWA)拟开发的Mohammad BinRashid AlMaktoum太阳能园区第一阶段200MW塔式光热发电项目收到了良好的投标反馈,其最低投标价仅9.45美分/kWh,刷新了光热发电的电价记录。

由于Abengoa面临财务危机,其参与开发的位于拉丁美洲智利的装机110MW(储热时长为17.5小时;储电容量相当于1925MWhe)的Atacama1(Planta Solar Cerro Dominador)光热电站在2016年暂停建设,但该项目已经于2017年重启。此前,Abengoa是该项目的开发商和业主,但现在只扮演承包商的角色。该项目预计将于2019年投运。位于墨西哥装机12MW的Agua PrietaII光热电站预计于2017年投运。

欧洲一些国家也在推动光热发电发展。位于法国比利牛斯山的LIo地区,装机9MW的菲涅尔光热电站正在建设中。位于丹麦装机17MW的混合生物质能电站正在建设中,该项目包含了部分光热发电装机,可为区域供热和供电,这也是光热发电在寒冷气候中的重要应用。

2015年,光热发电行业的市场重心逐渐从西班牙、美国转移到发展中国家,这一现象持续到了2016年。西班牙市场的持续停滞以及美国光热市场的长预期放缓,导致越来越多的项目与合作出现在包括南非、中东和北非、尤其是中国在内的新兴光热市场上。

许多国家如摩洛哥、沙特阿拉伯、南非和阿联酋等认识到光热发电在当地制造、建造和技能开发方面的发展潜力,并于2016年期间在其光热发电项目中继续推进或执行本土化。

光热行业最大的开发商与建造商Abengoa通过与其债权人签订价值12亿美元(约合11.4亿欧元)的重组协议,从而避免了2016年初出现的破产危机。该公司进行了重大改革,包括重组所有权和弃置非核心的太阳能光伏和风电资产。造成Abengoa的债务不断上涨的部分原因来自于西班牙于2013年实施的能源改革政策,该政策削减了西班牙政府对光热电站的上网电价补贴。

2016年是相对平静的一年,除了Abengoa自身的资产重组外,各光热公司在兼并、收购与倒闭方面均无大动静,也没有出现关于企业重大变化的主要报告。

Abengoa和沙特阿拉伯的ACWA Power在2016年引领光热市场,成为大部分在该年期间投入运营或正在建设的光热项目的业主。作为开发商,业主和经营者,ACWA主要依仗其在南非和摩洛哥的光热项目继续强势进军全球光热市场。

其它光热公司如RioglassSolar(比利时)、中控(中国)、Acciona、ACSCobra、Sener(西班牙)、TSK(西班牙)、Brightsource(美国)、GE(美国)与SolarReserve(美国)在2016年则活跃于项目建设、运营和/或制造方面。

虽然商业开发商们持续专注于槽式和塔式电站,其中许多电站的装机规模都在100MW以上,但菲涅尔电站,特别是非传统型或小型菲涅尔电站也在规划与建设中。菲涅尔电站的发展在中国最为显着,共有4个菲涅尔电站总装机200MW被列入首批国家光热示范项目。同时,正在法国建造的9MW光热电站将会成为法国第一个拥有长达几小时储热能力的菲涅尔电站。

随着多个光热电站成功保障夜间持续发电,储热系统(TES)持续积累着卓越的业绩和影响力。

2017年,多数计划中的太阳能热电站都将配备储热系统。唯一例外的是燃气-太阳能混合电站和部分太阳能电站,比如以色列的Ashalim电站和沙特阿拉伯建设的一些ISCC电站。

SunShot技术革新计划推动光热成本四年下降近一半

不同太阳能光热电站的成本大相径庭,这主要取决于电站所在地的DNI和当地产业环境。

但电站成本和电价的总体规律仍然有迹可循。

美国的研究机构发现,自从2012年美国能源局出台SunShot计划后,太阳能光热发电的价格即一路降低。

该计划预计在2012年到2020年间缩减75%的光热发电成本,也就是将光热电价降至0.06美元/千瓦时。而从实际效果看,光热发电价格已经从2012年的高达0.206美元/千瓦时(数据来自当时未配备储热系统的导热油型槽式光热电站)降至2015年的约0.12美分/千瓦时(数据来自2015年间配备10小时储热系统的光热电站),下降了近一半。

在光热发电行业,除了电站成本下降之外,投标费用也同时在下降。例如,2015年智利的两个项目投标成本下降了30%。而在南非,2011年到2015年间的五个项目投标成本都下降了43%。

尽管光热发电成本迅速下降,但光热发电的进一步发展仍然面临挑战——竞争者光伏发电的成本甚至已经降至更低水平。光热行业因此致力于将自己的储能优势最大化,利用光热的储热系统(TES)来实现光伏所无法实现的持续供电。

2016年,光热行业的研究和发展仍然专注于储热系统的性能优化和成本控制,关键设备(如集热管等)的成本控制,光热电站设备更新换代,以及提高传热介质的传热效率。

全球多个国家都在致力于光热行业的研究与发展。在全球光热专家的齐心协力之下,位于澳洲、欧洲、美国等地的公立组织和私企公布了最新进展。

例如,澳洲的光热项目取得了97%的光热转换率。早在2014年,澳洲研究者们已经在非矿物燃料所能达到的最高温条件下,生产出了超临界蒸汽。

而欧洲的研究者们则在化学储热和光热混合电站研究方面领先。美国的研究方向则更为多样化。2016年间进行的研究项目包括:储热系统中熔盐的替代物研究;化学储热系统优化研究,包括提高储热效率和降低储热成本;超临界二氧化碳布雷顿循环应用的研究,以进一步提高光热电站发电效率,并降低发电成本。

在意识到配备储热系统的光热电站可提供稳定电力的巨大优势后,光热行业相关研究的成果辈出,并极大地促进了可再生新能源的利用。

尽管就绝对成本而言,光热发电目前的造价仍然高于风电和光伏发电,但光热技术可为电网提供持续的能源,并能保障电网用电高峰时期的稳定供电,是光热发电的一大优势。

2016年间,SolarPACES启动制定评估光热与储热结合可行性及价值的标准与评估光热项目收益率的标准,该项工作目前已取得重大进展。