五大电力境况堪忧 营收规模已经全面落后于电建

来源:能源研究俱乐部 | 0评论 | 5227查看 | 2016-10-18 10:33:47

最近,“发电企业即将迎来倒闭潮”的判断抓了很多眼球。或许有些言过其实、危言耸听,并未得到普遍认同。电力企业的独特性质和地位,决定了其与“倒闭潮”的独特关联性,专家也以“过剩不等于倒闭”进行辩驳。然而,若从更长远的角度、更具体的维度看,现实的种种迹象则表明,我国主要发电企业尤其是以火电为主的中央五大发电集团未来境况恐怕堪忧。

五大发电集团营收规模已经全面落后于电建

尽管有过上网电价下调,但2015年仍不失为中央五大发电集团的“丰收年”。根据五大集团官方发布信息,五大集团合计营业收入突破万亿大关、达到10186亿元,其中华能2682亿元、大唐1661.61亿元、华电2000亿元、国电1918亿元、国家电投1924.04亿元;合计利润突破1000亿元大关、约为10024亿元,其中华能以306亿元居首,国家电投以139.57亿元垫底,中间依次是华电、国电、大唐(详见表1)。

表1五大发电集团2015年主要经济指标

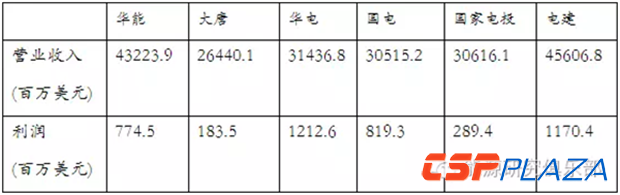

2016年《财富》世界500强的榜单上,中国企业数量达到了110家。中央五大发电集团依然悉数入榜,但在排名情况上不容乐观,尤其是大唐、国电排名下降且较历史最好排名下滑名次较多。横向对比,印象最深的则是电建首次全面超越五大集团,能建亦超过了其中四家。电建、能建向来被视为“辅业”集团,此前规模也难与五大匹敌,但2011年重组后势头迅猛,今年在《财富》世界500强中分列第200名、第309名(详见表2)。

表2九家企业近年《财富》世界500强排名情况

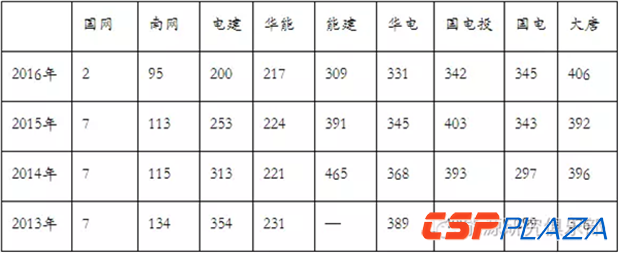

据电建集团官方数据,其2015年营业收入2866.12亿元,比五大之首华能多出184亿元;利润总额115.7亿元,尚低于五大最末国家电投。但若按《财富》世界500强提供的数据,则电建集团利润11.7亿美元,远高于华能的7.75亿美元,在五大集团中仅低于华电的12.13亿美元(详见表3)。

表3《财富》世界500强中的电建与五大发电集团利润

电力过剩风险给发电企业带来巨大直接冲击

据官方统计,2015年我国全社会用电量5.55万亿千瓦时,增速只有0.5%,为近年来最低增速;同期电力装机新增1.3亿千瓦,绝对增量为历史之最,增速达9.54%。“十二五”期间,全社会年用电量增长1.36万亿千瓦时,增幅为32.39%;发电装机增长5.48亿千瓦,增幅达到56.96%,高出用电量增幅24.57个百分点(详见表4)。

表4我国近年全社会用电量及装机容量增长情况

2015年,全国6000千瓦及以上电厂发电设备平均利用小时为3969小时,同比减少349小时。其中,水电设备平均利用小时为3621小时,同比减少48小时;火电设备平均利用小时为4329小时,同比减少410小时。“十二五”期间,我国发电设备利用小时呈持续下降态势,2015年创下1978年以来最低水平,而火电更是成为1969年以来最低(详见表5)。

表5我国近年用电量及发电设备利用小时数

电力过剩风险已不再遮遮掩掩。去年底,全国火电装机9.9亿千瓦,如果按照利用小时5500小时计算,过剩装机约2.1亿千瓦,过剩程度超过20%。今年以来,电力装机依然高歌猛进,上半年新增发电装机5699万千瓦,其中水电437万千瓦、火电2711万千瓦。发电设备利用小时数进一步下探至1797小时。

根据规划,到2020年全国水电装机3.8亿千瓦、风电装机2.5亿千瓦、太阳能发电1.5亿千瓦、核电装机5800万千瓦,未来数年依然是快速增长态势。电力需求方面,专家预计“十三五”期间用电量年均增速为3%~6%。这显然难以消化全部产能(存量+新增),电力过剩局面可能持续较长时间。

电力体制改革将动摇发电企业传统赢利基础

发电企业的赢利情况取决于电量和电价。按照传统模式,电量和电价均主要由行政计划确定,电厂建成即可顺理成章地获得口粮。但电力体制改革决定改变这一模式,并已开始采取实际行动。

去年开启新一轮电改的9号文,对原作为电改指南的5号文进行了深度扬弃,输配分开不再被当作金科玉律,“三放开、一独立、三强化”成为新思路,即有序放开输配以外的竞争性环节电价,有序向社会资本开放配售电业务,有序放开公益性和调节性以外的发用电计划;推进交易机构相对独立,规范运行;进一步强化政府监管,进一步强化电力统筹规划,进一步强化电力安全高效运行和可靠供应。

显然,电量与电价均将大幅度放开,由行政计划回归市场竞争,还原电力商品属性,让市场在电力资源配置中发挥决定性作用。当前,各项改革正在推进,输配电价改革基本全覆盖,电改综合试点纳入了15个省(区市),售电侧改革试点也达到了5个。有的地方甚至已开启了全电量竞争模式,尽管备受争议却也走得义无反顾。

当前,经济下行压力巨大,提振经济诉求强烈,降电价成为普遍青睐的有效手段。在电力体制改革过渡阶段,新的市场化运行机制未能很好建立,发电企业既要承受市场竞争压力,又需应对非市场因素的降电价要求,境况可想而知。即使有朝一日建立起市场化机制,在电力供大于求的情况下,可以想见其竞争也将是惨烈无比的。

能源转型阵痛严峻考验发电企业的生存智慧

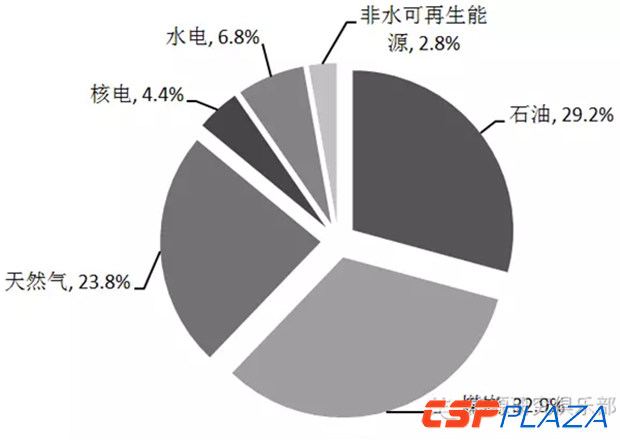

经过两次能源转型之后,全球能源消费结构以油气为主,但中国却仍未摆脱以煤为主的能源消费结构。2015年世界能源消费总量约131.47亿吨油当量,其中石油消费43.31亿吨油当量、天然气消费31.35亿吨油当量,合计占比达到53%。中国能源消费总量为43亿吨标准煤(折合30.14亿吨油当量),其中煤炭消费27.43亿吨标准煤,占全国能源消费总量的64%,石油、天然气消费合计占比24%,非化石能源消费占比12%(详见图1、图2)。

图12015年全球能源消费结构

图22015年中国能源消费结构

目前,全球能源消费结构正在经历第三次转型,主要趋势是由化石能源向清洁可再生能源转变。在资源约束、环境限制、排放压力等多重因素影响下,我国不可持续的能源结构转型势在必然。根据既定目标,至2020年,非化石能源消费比重达到15%左右,天然气比重达到10%以上,煤炭消费比重控制在62%以内。二氧化碳排放2030年左右达到峰值并争取尽早达峰;单位国内生产总值二氧化碳排放比2005年下降60%至65%,非化石能源占一次能源消费比重达到20%左右。到2050年,能源转型将进一步深化。目前,主要存在两种不同认识,关键区别在于对煤炭的去留。

一是认为将建立以可再生能源为核心的能源体系。国家发展改革委能源研究所、美国劳伦斯伯克利国家实验室等9月6日联合发布“重塑能源:中国”项目成果报告,认为2050年中国非化石电力占全国电力消费比重可达82%,可再生能源将为全国提供68%的发电量。此前,国家发展改革委能源所等发布的《中国可再生能源发展路线图2050》则预计,到2050年,我国终端能源消费量为32亿吨标准煤,电力占整个终端能源消费60%以上,直接消费的化石能源为9亿吨标准煤。其中,电力供应中

相关阅读

最新评论

0人参与

马上参与